Publicidad

Publicidad

Tecnoglass se ratifica como una de la principales compañías exportadoras de Colombia, crecen ingresos y utilidades

Resultados financieros del tercer trimestre de 2023 y proyecciones 2024.

Tecnoglass, Inc, la empresa líder en la manufactura de ventanas de aluminio y vinilo, y vidrio arquitectónico de alta calidad, asociados a la industria global de la construcción residencial y comercial, reportó hoy los resultados financieros para el tercer trimestre finalizado el 30 de septiembre de 2023.

La utilidad neta fue $46,1 millones de dólares, o $0,97 dólares por acción diluida, en el tercer trimestre de 2023, en comparación con la utilidad neta de $46,9 millones de dólares, o $0,98 dólares por acción diluida, del trimestre del año anterior, incluida una ganancia no monetaria por diferencia en cambio de $1,1 millones de dólares en el tercer trimestre de 2023 y una pérdida de $0,5 millones de dólares en el tercer trimestre de 2022.

Estas ganancias y pérdidas no monetarias están relacionadas con la remedición contable de los activos y pasivos denominados en dólares americanos frente al peso colombiano como moneda funcional.

La utilidad neta ajustada1 fue 46,6 millones de dólares, o 0,98 dólares por acción diluida, en el tercer trimestre de 2023, en comparación con utilidad neta ajustada1 de 48,0 millones de dólares, o 1,01 dólares por acción diluida, en el trimestre del año anterior.

La utilidad neta ajustada1 tal como se concilia en la tabla debajo, excluye el impacto de las ganancias o pérdidas de diferencia en cambio no monetarias y otras partidas no básicas, junto con el impacto fiscal de los ajustes a tasas estatutarias, para reflejar mejor el desempeño financiero fundamental.

El EBITDA ajustado1, como se concilia en la tabla debajo, fue de $71,3 millones de dólares, o el 33,8 % de los ingresos totales, en el tercer trimestre de 2023, en comparación con los $78,5 millones de dólares, o el 38,9 % de los ingresos totales, del trimestre del año anterior.

El cambio se atribuyó principalmente al impacto no monetario del tipo de cambio en el margen bruto, parcialmente compensado por un mejor apalancamiento de los gastos operacionales.

El EBITDA ajustado1 incluyó una contribución de $0,4 millones de dólares del Joint Venture con Saint-Gobain, en comparación con los $0,9 millones de dólares del trimestre del año anterior.

Lea también (Continúa desaceleración de la economía colombiana)

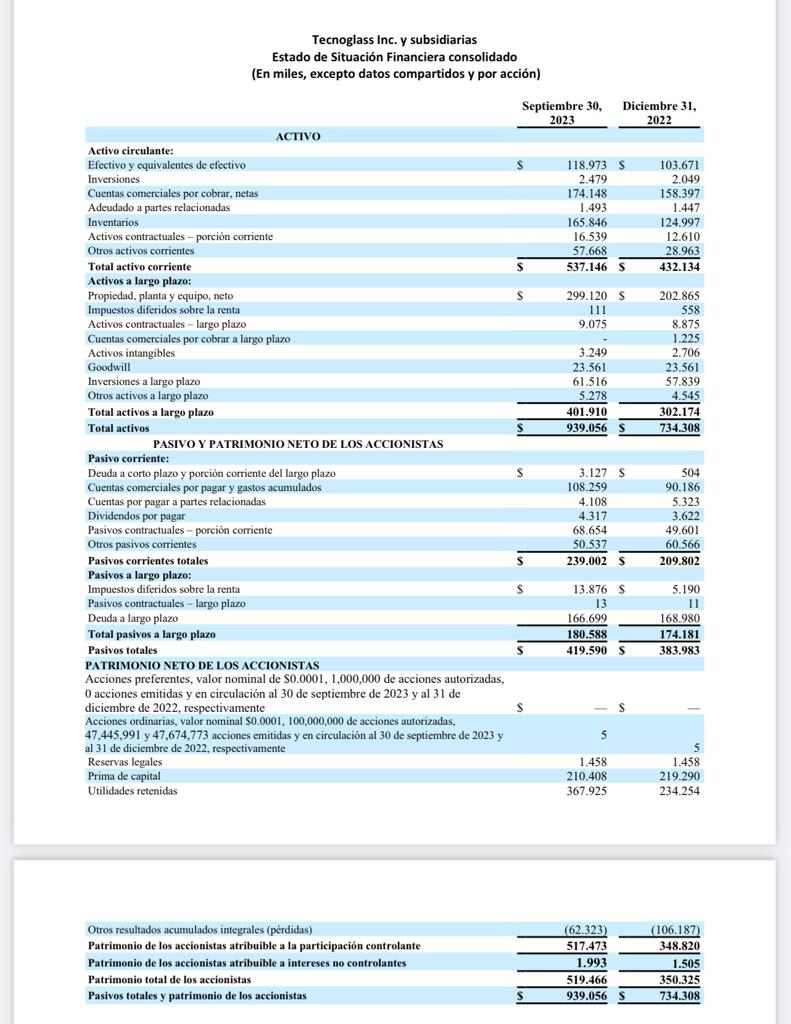

Generación de efectivo, asignación de capital y liquidez

El efectivo proporcionado por las actividades de operación en el tercer trimestre del 2023 fue $51,3 millones de dólares, principalmente debido a una reducción en el capital de trabajo. Las inversiones en activos fijos de $24,3 millones de dólares en el trimestre incluyeron pagos por terrenos comprados previamente para futura expansión de la planta, junto con una parte importante de inversiones previamente anunciadas en instalaciones e infraestructura operativa para ingresar al mercado de ventanas de vinilo.

Dada la expansión de la capacidad instalada, se espera un decrecimiento significativo del capex para el año 2024.

Durante el trimestre, la Compañía devolvió capital a los accionistas a través de $8,9 millones de dólares en recompras de acciones y $4,3 millones de dólares en dividendos en efectivo.

Adicionalmente, La compañía recompró $11,1 millones de dólares en acciones después del trimestre y, al 6 de noviembre de 2023, contaba con $30 millones de dólares restantes bajo la autorización actual de recompra.

La Compañía finalizó el tercer trimestre de 2023 con una liquidez total de aproximadamente $289,0 millones de dólares, incluyendo efectivo y equivalentes de efectivo de $119,0 millones de dólares y $170 millones disponibles bajo sus líneas de crédito rotativas comprometidas.

Dada la fuerte generación de efectivo de La Compañía, el apalancamiento de la deuda se mantuvo cerca de un nivel récord de 0,2x deuda neta sobre EBITDA ajustado1 de los últimos 12 meses, en comparación con 0,5x en el trimestre del año anterior.

Visión del CEO

José Manuel Daes, Director Ejecutivo de Tecnoglass, comentó: "Nuestros ingresos y flujo de caja récord en el tercer trimestre reflejan un sólido desempeño tanto en nuestros negocios multifamiliares/comerciales como en los residenciales unifamiliares a medida que continuamos innovando y ganando participación de mercado en geografías clave.

En este entorno macroeconómico tan dinámico, nuestros márgenes se ajustaron principalmente por un efecto no monetario relacionado con la fuerte y rápida revaluación del peso colombiano respecto al dólar, la cual, en promedio, ha revertido parcialmente su curso en los últimos dos meses.

Nuestro margen de EBITDA ajustado1, líder en la industria, se mantuvo por encima del 30%, atribuible a nuestras inversiones estratégicas en instalaciones y un control disciplinado de costos.

Además, el ciclo de efectivo más corto en nuestro creciente negocio residencial unifamiliar, junto con nuestro prudente manejo del capital de trabajo, nos permitieron generar un flujo de efectivo operacional récord durante el trimestre.

Nuestra sólida posición de capital nos ha dado la capacidad de generar valor adicional en nuestra Compañía a través de inversiones en nuestras instalaciones recientemente completadas y nuestro programa de recompra de acciones en curso.

Como tal, estamos complacidos de haber ejecutado 40% del total del programa de recompra de acciones aprobado por nuestra Junta Directiva, en línea con nuestro compromiso de crear valor adicional para los accionistas.

De cara al resto del año y a 2024, seguimos confiando en nuestra capacidad para aprovechar nuestro modelo de negocio único integrado verticalmente y ejecutar nuestra estrategia de crecimiento en varios ejes para lograr nuestras perspectivas financieras del año".

Postura del director de operaciones

Christian Daes, Director de Operaciones de Tecnoglass, agregó: "Tuvimos una serie de mejoras operativas y estratégicas muy beneficiosas durante el trimestre. La demanda continua de nuestros productos innovadores y de muy alta calidad, contribuyó a obtener los ingresos residenciales unifamiliares más altos en la historia de la compañía a pesar de un entorno desafiante.

Experimentamos un impulso positivo en el segmento multifamiliar/comercial y seguimos confiando en la trayectoria de este negocio, dado nuestro backlog que se expandió a otro récord de $836 millones de dólares, lo que nos pone en una base sólida con visibilidad a nuestra cartera de proyectos hasta principios del 2025.

Con nuestra reciente entrada en el segmento de ventanas de vinilo, que representa aproximadamente el 60% del mercado del total de ventanería arquitectónica en Estados Unidos, podremos participar en mayor escala en esta industria, la cual está estimada en más de $26 mil millones de dólares.

En un par de semanas estaremos comenzando producción, habiendo ya invertido una parte significativa del capital necesario para poder facturar hasta $300 millones de dólares en ingresos anuales en este producto, durante los próximos años.

Todo el éxito que estamos logrando en combinación con los pasos estratégicos que estamos tomando subrayan nuestro compromiso de hacer crecer nuestras relaciones con los clientes y optimizar nuestras operaciones para generar valor significativo en Tecnoglass".

Las perspectivas

Santiago Giraldo, Director Financiero de Tecnoglass, declaró, “Vemos a nuestro negocio desenvolviéndose excepcionalmente bien en un mercado difícil, ganando participación de mercado y creciendo las ventas orgánicamente a doble digito, con excelente margen de EBITDA ajustado y flujos de caja excepcionales en lo corrido del año.

Si bien nuestra trayectoria de crecimiento hacia adelante está sustentada en un creciente backlog de proyectos multifamiliares y comerciales, y tenemos amplio espacio para crecer nuestra oferta residencial, estamos ajustando nuestras perspectivas para el crecimiento orgánico de los ingresos para el año 2023 basado en los tiempos de entrega esperados para el resto del año en nuestros mercados residenciales y comerciales a un rango entre $835 a $848 millones de dólares, lo que representa un crecimiento de aproximadamente el 17% en el punto medio.

Teniendo en cuenta el impacto no monetario de las transacciones en moneda extranjera durante el tercer trimestre, y la expectativa de un mayor porcentaje de ventas de instalación para el resto del año, estamos ajustando nuestras expectativas para el EBITDA ajustado1 a un rango entre $300 y $308 millones de dólares, lo cual equivale a un margen de aproximadamente 36% en el punto medio, siendo este líder en la industria.

Lo anterior implica un crecimiento en el EBITDA ajustado1 de aproximadamente 14% en el punto medio del rango y supone un margen bruto en el rango entre 47% y 49% durante todo el año.

Nuestro backlog de proyectos multifamiliares/comerciales se ha acelerado y nuestra estrategia de expansión residencial unifamiliar sigue ganando impulso, lo que nos da confianza en que el 2024 será otro año de crecimiento de dos dígitos con márgenes atractivos líderes en la industria y una generación significativa de flujo de efectivo”.

* 1 La Utilidad neto ajustado (pérdida) y el EBITDA ajustado en ambos períodos.

Otras noticias:

Etiquetas